「〜攻めのCFO講座〜スタートアップで活躍できるCFOとは」というテーマで、株式会社マイネット取締役副社長の嶺井さんにご登壇していただきました。アーリー、ミドル、レイター、上場後といった各フェーズでどのようなCFOが求められるのか、いいCFOを採用するにはどうすればいいか、といったことをお話ししてくださいました! 今回は、そのイベントの潜入レポートです!

1. 外資系投資銀行からスタートアップへ。嶺井さんのキャリアとマイネットのビジネス

インキュベイトファンド投資先のCEO、CFOが集まった今回の講演会。まずは嶺井さんの自己紹介から始まります。嶺井さんは現在、株式会社マイネット取締役副社長をしておられます。学生時代から事業を作ることが好きで、学生起業もしたとのこと。しかし、起業を経験するなかで、「世の中を変えるような大きな事業」を作るにはまだまだ自分の力が足りないことを痛感し、20代は修業の期間と捉えてまずはファイナンスの勉強をしようと決心したそうです。新卒でモルガン・スタンレー証券に入社し、投資銀行業務、クレジットリスク管理業務に従事しテクノロジー業界の資金調達や格付業務を担当してきました。そうした折、学生起業時代から仲の良かったマイネットCEOの上原さんに誘われ、2013年に執行役員CFOとしてマイネットにジョインしました。

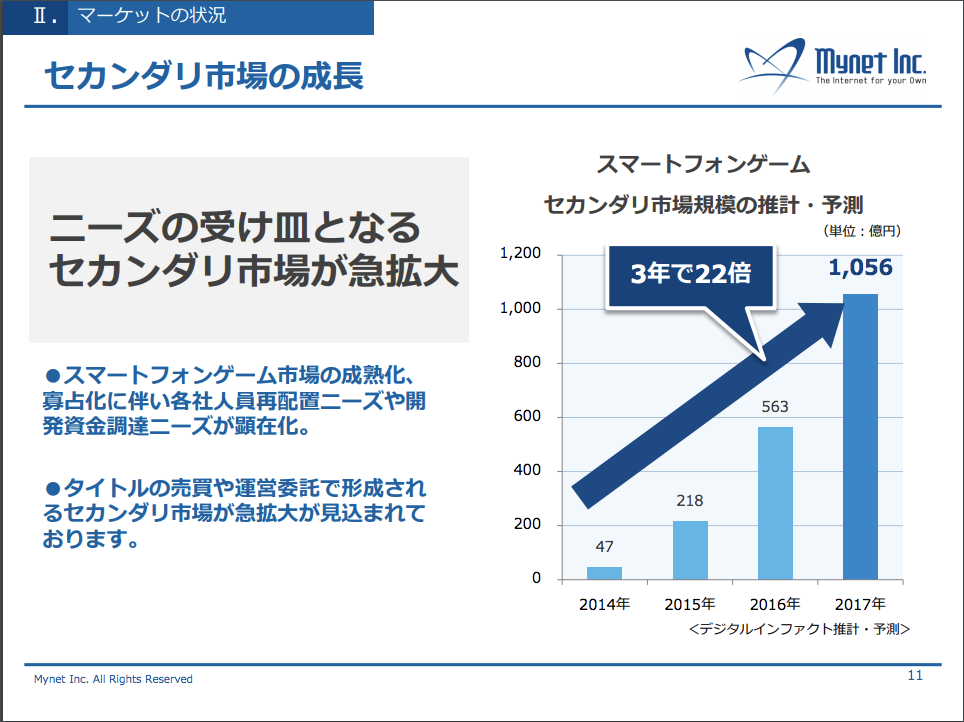

「ゲーム会社だが、ファンドに似たビジネス」とマイネットを説明する嶺井さん。個人的に面白いビジネスモデルだと思ったので、少し紹介します。スマホゲーム市場が成熟化する中で、他のゲーム会社と同じ戦い方をしていても勝てないとの考えから、マイネットは「スマホゲームの開発」ではなく、「スマホゲームの運営」に特化したセンカンダリー市場に注目しています。

株式会社マイネット 「成長可能性に関する説明資料」より

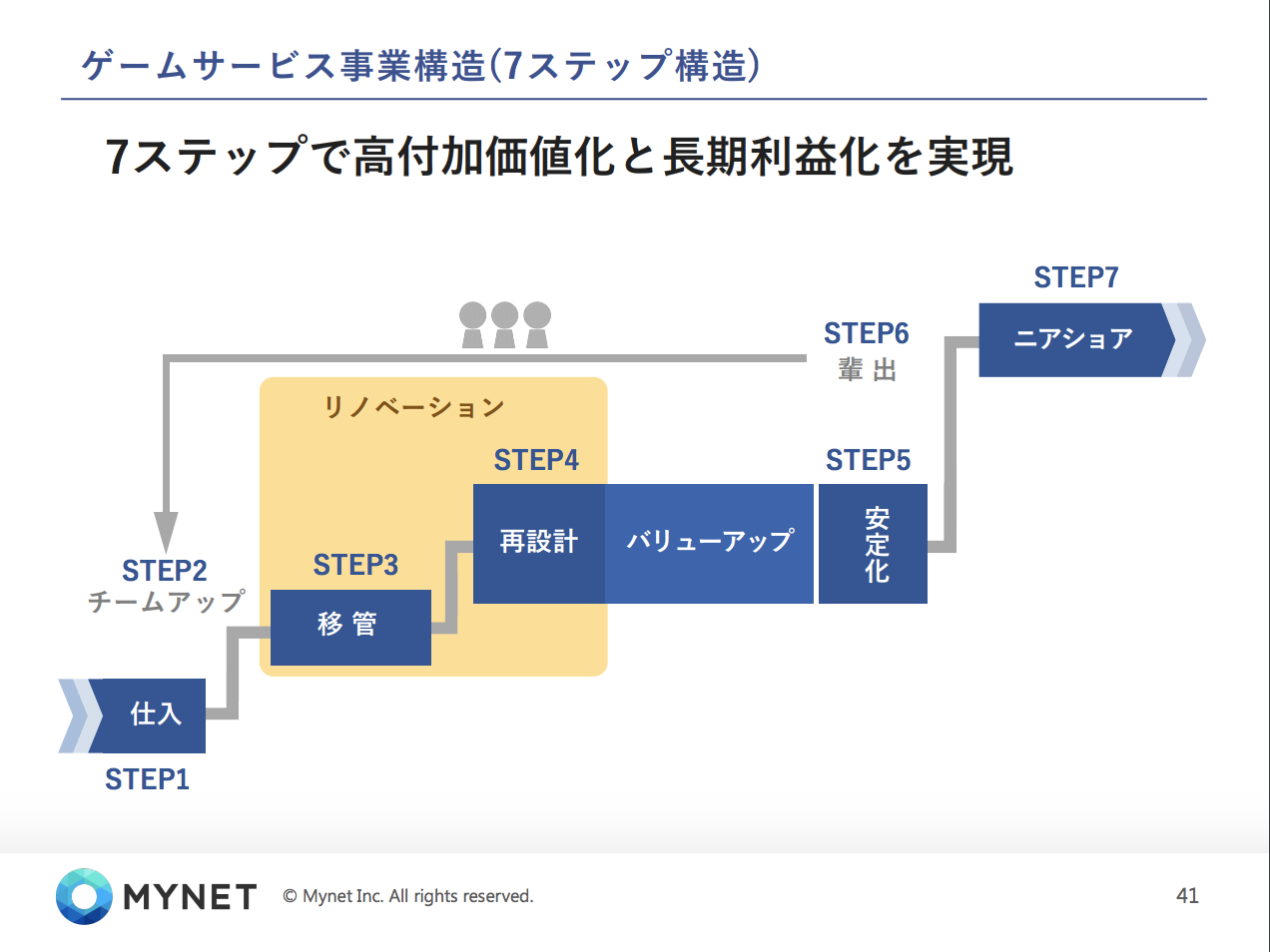

具体的には、ゲームメーカーが制作したスマートフォンゲームを買取や協業により仕入れ、独自のノウハウでバリューアップした後に長期サービス運営を行う「ゲームサービス事業」を展開しています。

株式会社マイネット 決算説明会資料より

つまり、ヒットするかどうか予想しにくいゲームを作るのではなく、ゲームを仕入れて成長させることとで、安定的な事業運営を可能にしているのです。

2. アーリー、ミドルではCFOは不要?フェーズごとに求められるCFO像とは

学生時代には起業を経験し、マイネットでは売上4億程度の頃からCFOを勤め、2015年には上場も経験するなど、様々なフェーズを経験してこられた嶺井さん。アーリー、ミドル、レイター、上場後と各フェーズで求められるCFOの役割について語ってくれました。

(1) アーリー、ミドルステージ

まずいきなり、「アーリー、ミドルではCFOはいらない」と言って会場を驚かせる嶺井さん。CFOとは「Chief Financial Officer」であり、「総務部長」や「管理部長」ではない。しかしファイナンスの専門知識がそのフェーズで必要かというと、アーリー、ミドルの10億以下の資金調達なら、専門的なファイナンスのスキルがなくともできてしまう。だから、CFOなど雇わないで、プロダクト作り、サービスの立ち上げに集中すべき、と話されました。また、CFOが不要な理由として、「人材が高い」ことを挙げます。外銀などからCFOを雇おうとしても、年収数千万も貰っていた外銀マンを雇おうとすると、最低でも1千万近くは必要で、そこまでのお金をかけるほど必要ではないとのこと。この話を聞いて、イベントに来ているCFOはどう思うだろうと心配になりましたが、いらっしゃっていたCFOはミドル、レイターステージの方たちでした(笑)。

(2)レイターステージ

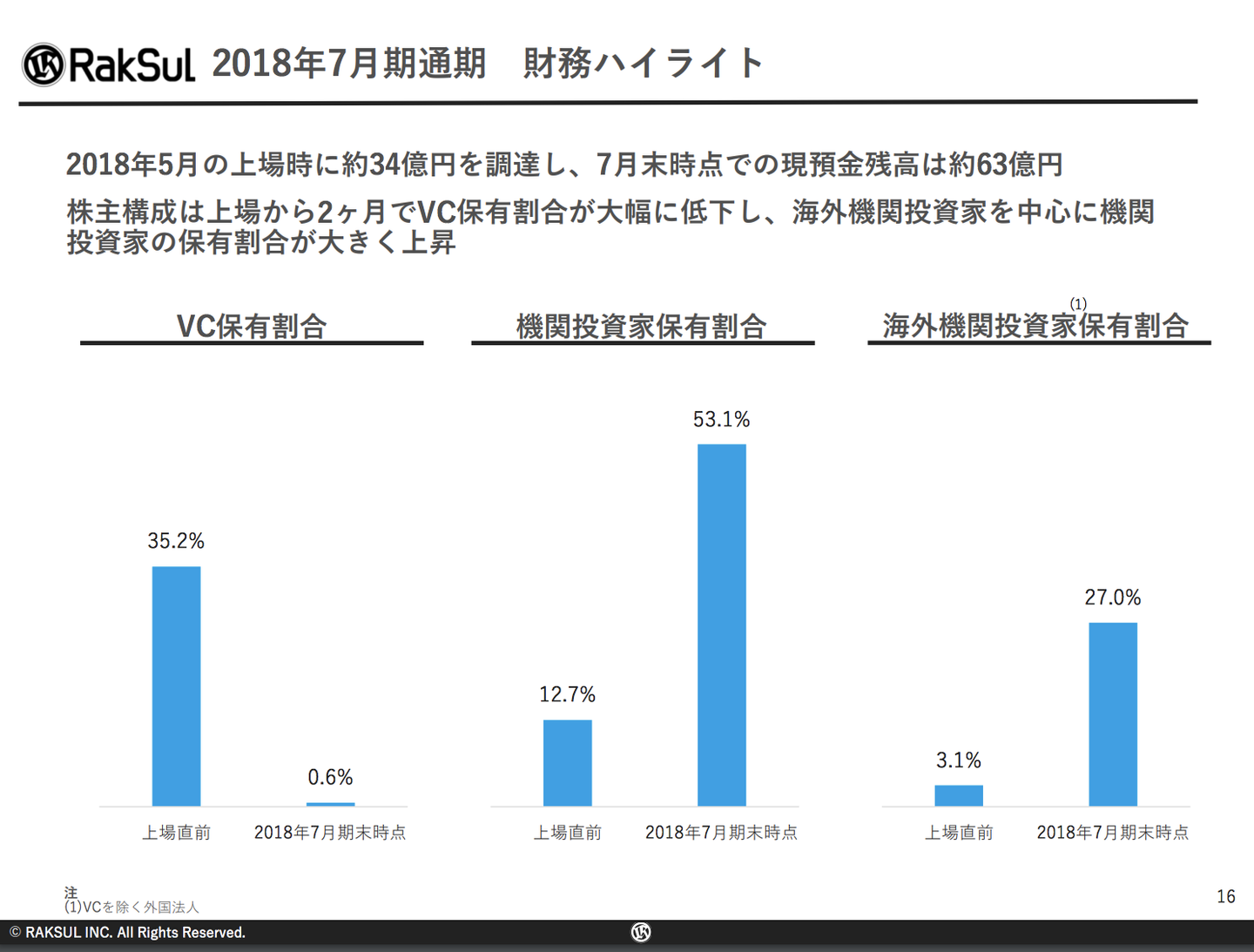

二桁億円以上の資金調達をしたり、上場を意識したりするレイターステージでは、CFOが必要になってくるとのこと。ファイナンスとは、必要な時に必要なお金を調達してくることであり、必要な資金規模が大きくなり、より難易度が上がるレイターでは、ファイナンススキルが重要になってくるそうです。「ファイナンスがわかる人からすれば、上場時の目論見書や成長可能性に関する資料を見るだけで、その会社にファイナンススキルのある役員がいるかどうか分かる」と発言。良い例として、ラクスルのIPOを挙げました。ラクスルでは上場時に、VCに株を手放してもらって、機関投資家の割合を増やしています。これはラクスルの評価を長期目線で適切に行うことができる投資家をIPOタイミングで増やすことで正しい株価形成を狙ったものだと分析しておられました。

ラクスル 株式会社 決算説明会資料より

実際、ラクスル のCFOである永見さんは、みずほ証券株式会社にてM&Aアドバイザリー業務に従事したのち、PEファンドである米カーライル・グループに7年間所属するなど、ファイナンスに精通した方です。ラクスルの上場戦略については、永見CFOによる記事( https://signifiant.jp/articles/raksul-ipo-column/ )に詳しいです。

(3)上場後

上場後は、上場前のように資金調達やIPOという大きなイベントは少ないものの、中長期目線での投資家とのコミュニケーション、上場によりアクセスしやすくなった資本市場を活用した成長戦略の立案が求められるとのことでした。そのためこのフェーズでは勢いのある若手よりファイナンスを熟知した大人なCFOが良いのではないかとのことでした。

またIPOの大変さで燃え尽きて、上場直後に辞めてしまうCFOや上場実務担当者が多いことを憂いているとのことで「ぜひCFOをリスペクトしてあげてください」とメッセージを送っていました。

3. CFOのリクルーティングは!?CFOの採用方法といい人材の見極め方。

アーリー、ミドルではCFOは不要(但し、コーポレート部長は必要)で、レイター以降必要になってくるとのことでしたが、ではどうやってCFOを採用すればいいのか、ということについても語ってくれました。CFO候補にアプローチする方法として、ビズリーチなどのスカウトサイトや友人経由での紹介を勧めていました。

ただ注意すべきなのは「スーパーマンはいない」ということと言う嶺井さん。スタートアップ経営者の相談に乗っていると、「起業経験もあって、2桁億の調達ができ、上場準備にも精通していて、上場後には事業を作っていけるようなCFO候補を紹介してもらえないですか」といった依頼をしてくる方が多いとのことですが、そんな人はほぼいないので、会社と共に成長してくれるCFOを採用するしかないとのこと。

また社内的に高い報酬を払って迎えるのだからと、ついついそのCFOの未経験の業務をどんどん振って、CFOを潰してしまうCEOがいるが、高い報酬はファイナンススキルに市場価値があるからであって、何でもかんでもバックオフィス業務をいきなりこなせる訳ではないことを忘れないようにして欲しいとのことでした。嶺井さんのお勧めはCFOが活躍しやすい資金調達などの業務から渡していき、社内外にわかりやすい実績を積みながら、成功体験と共に業務領域を広げていけるとキャッチアップが早いと思いますとのことでした。

ここで会場から「どうやったら候補者のファイナンススキルを見極められるのか」との質問が飛びます。嶺井さんは「きちんと人材の見極めができる、CFO経験者や、インキュベイトファンドのようなVCに同席してもらって面談するのがいい」と答えます。また、インキュベイトファンドのアソシエイトでモデレーターを務めたマリアさんは、「未経験の領域でパフォーマンスを発揮できるかはやってみないとわからないので、週末とかに来てもらって一緒に仕事してみるのがいい」とアドバイスしました。

最後に、「困ったことがあったらいつでも相談してください。私以外でも意外と活躍しているCFOの皆さんも相談に乗ってくれるので、ぜひ連絡してみてください」と言って、イベントは終了しました。

4. 編集後記

ドイツ証券出身で元グリーCFOの青柳氏、同じくドイツ証券出身でメタップスCFOの山崎氏、ゴールドマンサックス出身でマネーフォワードCFOの金坂氏、同じくゴールドマンサックス出身でHEROZ CFOの浅原氏といったように、外資系投資銀行からスタートアップへの転職が目立つようになってきました。同じく外資系投資銀行からスタートアップに転職された嶺井さんは、その背景として「外資系投資銀行に行く人は野心的な人が多い。ただ、昔と違って上が詰まっていることや、上位層の報酬水準が下がってきたことで、外資系投資銀行の中では夢をえがきづらくなっている」と仰っていました。確かにストックオプションで上場後には大金持ちという夢もあるかと思いますが、それでも平均をはるかに上回る年収が保証された外資系投資銀行からの転職はリスクを伴うはず。専門的なスキルを持っている人が、そういったリスクをとってスタートアップにジョインするといった事例が今後も増えていくのか、非常に楽しみだと思いました。

*インキュベイトファンドでは、学生インターンを募集しています。力量次第では何でもできる環境です。詳細はこちら。

/assets/images/19215/original/fc913746-5762-46ec-b9eb-37daf45ee95e?1694405938)

/assets/images/3126638/original/3f5a8f87-bbfa-4f2b-8772-8ab5e88f1ed3.jpeg?1538436162)